Куда инвестировать в июле 2022? Идеи по акциям и облигациям / Инвест-Шоу

Сегодня нам предстоит пополнить на 5 тысяч рублей «Детский» портфель — в него мы прикупим какие-нибудь облигации. И на 12,5 тысяч рублей — «Ленивый» портфель. Для него мы выберем акции.

Что происходит на фондовом рынке в первые дни июля 2022 года?

В целом, все основные моменты мы уже подробно разбирали в предыдущих видеороликах:

Но все-таки жирными мазками обозначим ключевые моменты. Первое — это громкая отмена дивидендов «Газпрома», которая еще долго будет аукаться нам при принятии инвест-решений.

Рис. 1. Котировки акций Газпром июль 2022, источник tradingview.com

В нашем портфеле тоже есть акции «Газпрома». И мы тоже рассчитывали на дивиденды.

Падение котировок «Газпрома», естественно, потянуло вниз индекс Мосбиржи, который и до этого особых признаков роста не демонстрировал.

Рис. 2. Индекс Мосбиржи июль 2022, источник tradingview.com

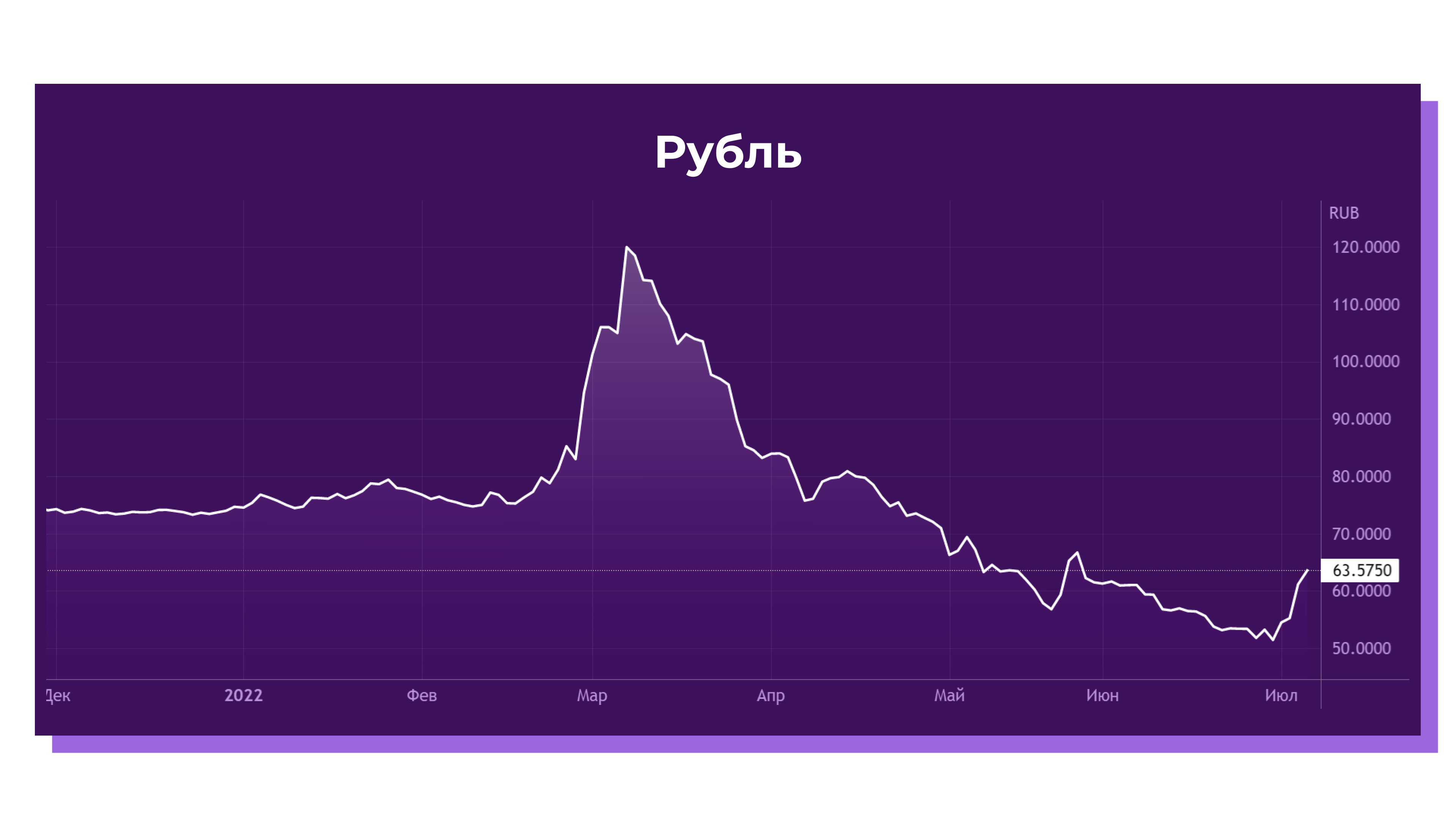

Вторая важная новость — это стремительное падение рубля.

Рис. 3. Курс рубля июль 2022, источник tradingview.com

Что это? Фундаментальный разворот или отскок на кратковременной интервенции? Возможные версии мы уже обсуждали в предыдущих видеороликах. Ссылочки оставим под видео.

В любом случае, для нашего «Ленивого» портфеля ослабление рубля — это большой плюс. Ведь половина нашего портфеля — это долларовый кэш. С ними в предыдущих выпусках И-шоу мы решили ничего не делать. В итоге, эти доллары давали нам -12% отрицательной доходности. Сейчас уже лучше — всего -4%. Тот случай, когда радуешься не росту доходности, а сокращению убытков.

Облигации в июле для «Детского» портфеля

В «Детский» портфель мы будем покупать облигации.

Ставки по депозитам падают, доходности по корпоративным облигациям — тоже. Доходности выше 20% остаются только по проблемным заемщикам — вроде Роснано. Ну и еще по облигациям микрофинансовых организаций и лизинговых компаний. Тем не менее, попробуем отыскать что-нибудь интересное и надежное.

Нам, по соотношению риска и доходности, понравились облигации «ТрансФин-М». Это лизинговая компания. И, если судить по общему впечатлению о перспективах сектора, то лезть в лизинг не очень-то хочется. Санкции, проблемы с поставками импортного оборудования, до сих пор не ясны перспективы сектора в подсанкционной экономике.

Однако, если присмотреться, то «ТрансФин-М» существенно выделяется среди других представителей сектора.

Чем занимается эмитент «ТрансФин-М»?

Основной источник дохода — операционная аренда железнодорожного транспорта — переводя на русский — это сдача в аренду ж/д вагонов. За последние годы компания существенно расширила парк вагонов — их у компании более 71 тыс единиц.

Еще компания сдается в операционную аренду горнотранспортное оборудование.

Деятельность Трансфина тесно связана с сектором железнодорожных перевозок и зависит от общих тенденций сектора ж/д перевозок. Если растут объемы перевозок, то растет прибыль компании. Объемы ж/д перевозок зависят, в свою очередь, от объёма экспорта сырьевых товаров из России и объёмов импорта в страну.

Рост цен на энергоносители, металлы и другое сырьевые товары начался еще до спецоперации. Вследствие чего, в 2021 году спрос на ж/д перевозки рос. Поэтому росли и ставки аренды на вагоны и спецоборудование. Для Трансфина эта ситуация выгодна. Особенно сильно компания зависит от спроса на уголь — у компании есть ключевые клиенты из этого сектора. Чем выше спрос на уголь, тем больше перевозок угля, и значит выше прибыль Трансфина.

Сейчас, в 2022 году, энергетический кризис в самом разгаре, а значит и тенденция на рост ж/д перевозок сохраняется. Растет стоимость аренды вагонов и полувагонов. Для компании — это большой плюс. Однако, под вопросом ситуация с поставками угля! По углю ситуация неоднозначная. С одной стороны, Евросоюз ввел эмбарго против российского угля. С другой, в сми, особенно западных, мелькают сообщения о том, что активно растут поставки нашего угля в Китай — потому что Россия предоставляет большие скидки.

Что у «ТрансФина» с финансами?

Довольно сильная компания по своим ключевым показателям — достаточности капитала и рентабельности. Эмитент отчитывается по МСФО. С 2020 года входит в перечень системообразующих предприятий транспортной отрасли. Это еще один плюс. Можно предполагать, что в случае возникновения необходимости компания будет иметь бОльший доступ к льготным кредитам и госгарантиям, чем другие игроки сектора.

Кредитуется, в основном, за счет облигационных выпусков и кредитов крупных банков: «Альфа-банк», ВТБ, «ВЭБ-Лизинга». Среди клиентов эмитента в основном крупные компании транспортной и угольной отрасли, которые, как отмечает эмитент, тоже включены в перечень системообразующих, что позволяет рассчитывать на оказание адресной господдержки.

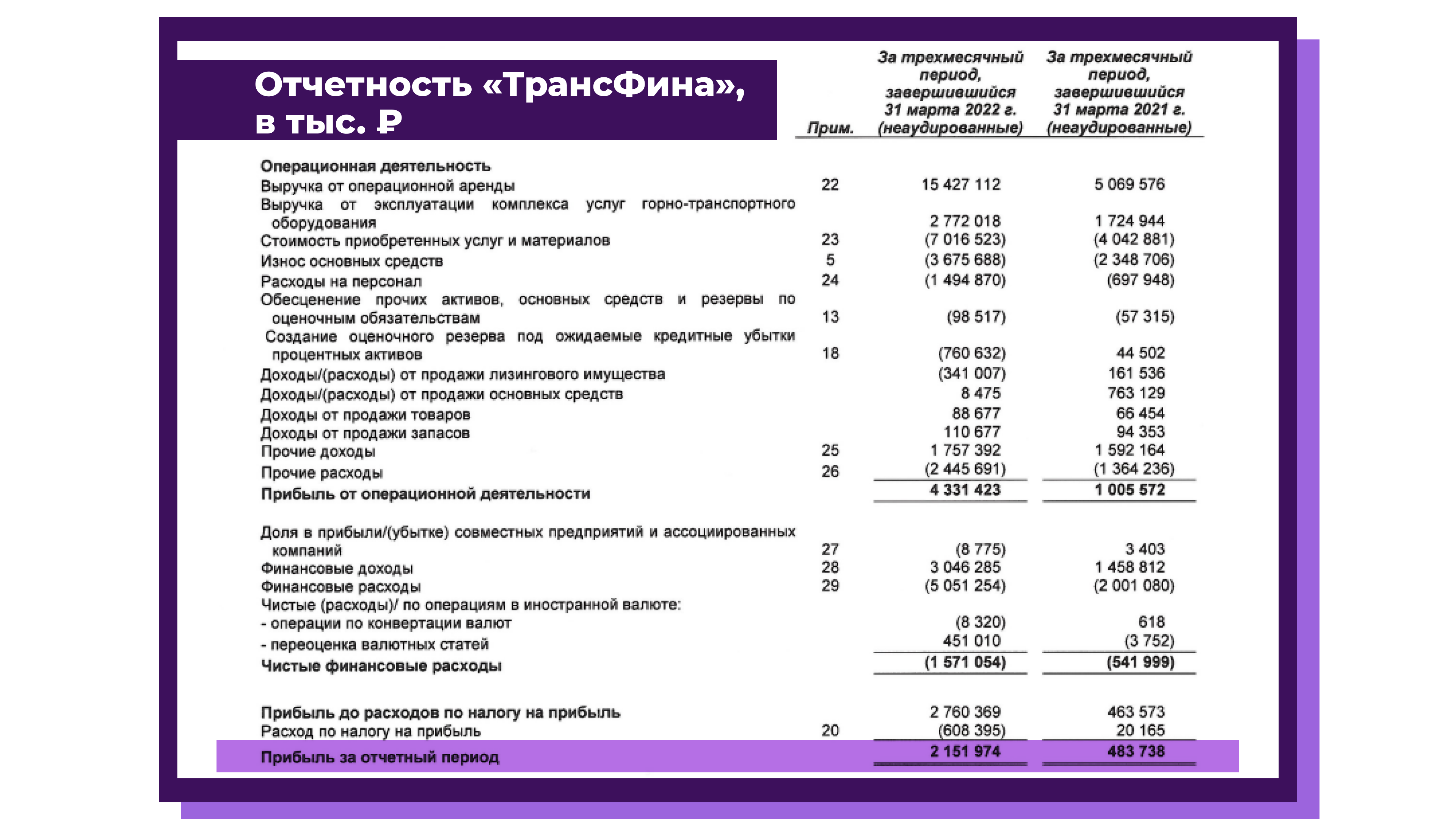

Компания вполне дисциплинированно отчитывается перед инвесторами. Уже опубликована отчетность по МСФО за 1-й квартал текущего года — что вообще удивительно! Многие эмитенты, под шумок СВО и поблажек от ЦБ, до сих пор не опубликовали отчетность за прошлый год.

Результаты у компании впечатляющие:

Рис. 4. Отчетность МСФО Трансфин-М, источник e-disclosure.ru

Однако, это только первый квартал. Санкции и другие последствия военных действий на Украине все-таки отразились на компании:

- Часть вагонов, которые находились в собственности «Трансфина», осталась в Украине, а ранее осуществлявшиеся перевозки в Украине были прекращены. Таким образом, частично сократился рынок предоставляемых компанией услуг. Об этом пишет сам эмитент в своем отчете.

- Ведущие поставщики импортной спецтехники объявили о приостановке деятельности в России. На горизонте также имеется проблема с поставками комплектующих к уже имеющейся у компании импортной технике. Сама компания отмечает, что это создает риски производства горных работ в сроки, установленные заказчиками. Дело в том, что одна из дочерних компаний Группы оказывает услуги горных работ на открытых месторождениях.

- В целом, сама компания ожидает, что вследствие кризиса в 2022 году общий спрос на услуги лизинга со стороны бизнеса снизится.

Какой выпуск облигаций «ТрансФин-М» выбрать?

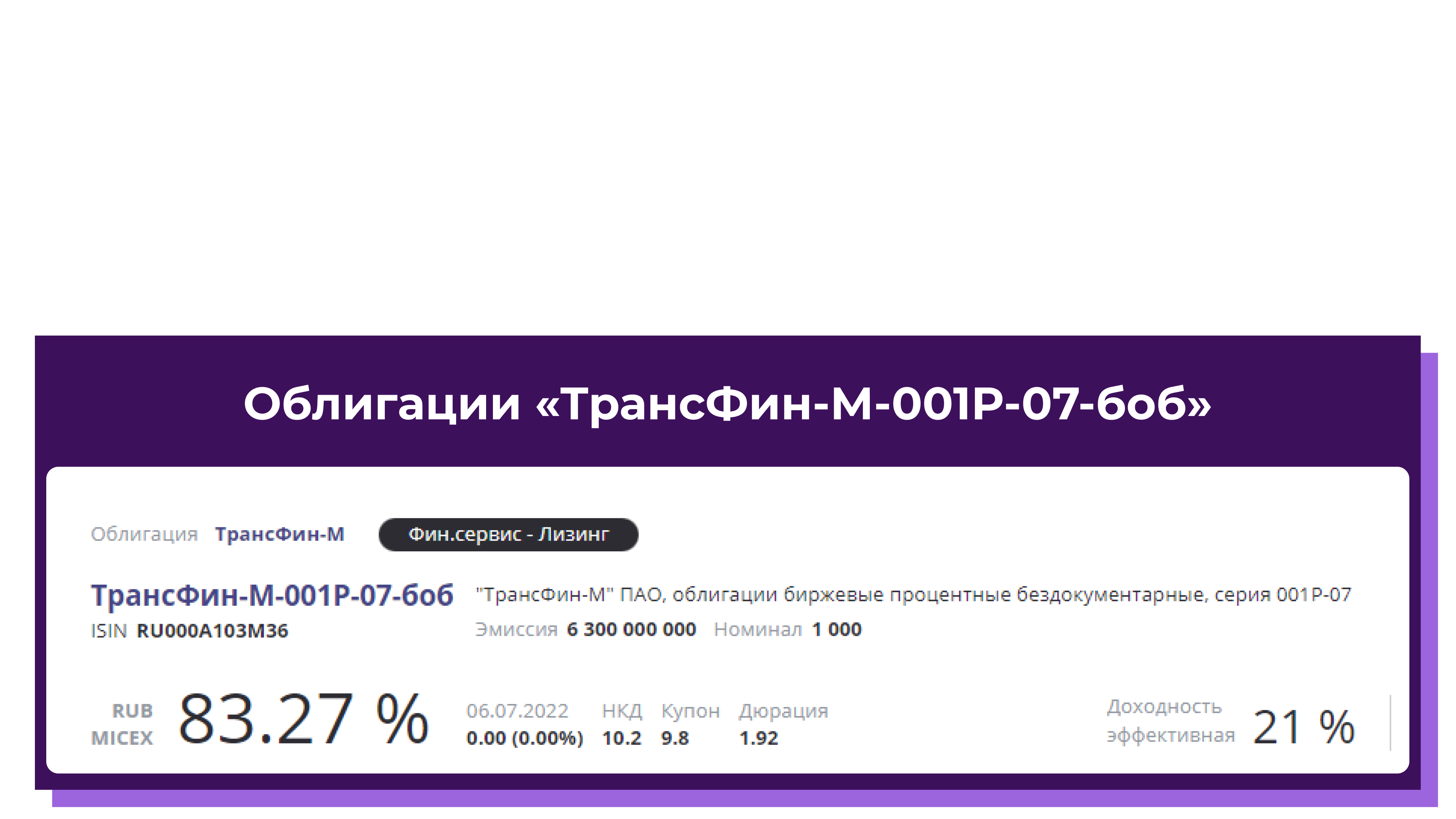

Мы возьмем выпуск серии 001Р-07, дюрация 1,9 и эффективная доходность чуть больше 20%.

Рис. 5. Выпуск облигаций Трансфин-М, источник rusbonds.ru

Какие акции будем покупать в «Ленивый» портфель?

Будем вкладываться в энергетику. Наш выбор пал на привилегированные акции «Ленэнерго». Из-за стабильной дивидендной политики, акции этой компании часто называют “квазиоблигациями”.

Чем занимается компания «Ленэнерго»?

Генерит электроэнергию для нескольких групп потребителей:

- 31% — населению

- 25% — непромышленным потребителям

- 23% — промышленным компаниям

Основные акционеры: Россети — 67,5% и Санкт-Петербург — 28,8%

Плюсы «Ленэнерго» для инвесторов

- Это стабильность рынка энергопотребления в регионе присутствия компании — Санкт-Петербург и Ленинградская область. В июле в Петербурге (и других городах России) ожидается индексация тарифов на электроэнергию на 5%

- На протяжении последних 4 лет операционная рентабельность компании сохраняется на уровне 20-25%

- Стабильная дивидендная политика

- Низкий уровень долговой нагрузки. Чистый долг/EBITDA = 0,21 по состоянию на конец 2021 года

Аналитики нашей платформы IF Plus дают позитивный прогноз финансовых показателей компании. Среднегодовой темп прироста выручки может составить 6%. Потенциальный дивиденд в 2023 и 2024 гг может составить 23-25 рублей соответственно.

По акциям компании недавно прошла выплата дивидендов, поэтому они сейчас переживают дивидендный гэп:

Рис. 6. Акции Ленэнерго в июле 2022 tradingview.com

Если же судить о долгосрочных перспективах компании, то компания довольно быстро восстанавливается после шоков и глобально только растет. По подсчетам наших аналитиков, среднегодовой рост доходности акций составляет порядка 38% без учета реинвестирования дивидендов.

Рис. 7. Долгосрочная динамика акций Ленэнерго, источник tradingview.com

На этом у меня все! Друзья, делитесь с нами своими инвест-идеями в комментариях!

investfuture.ru

Источник investfuture.ru